Metaalprijzen in de lift, alleen koperprijs blijft achter

China verbetert, maar onzekerheid blijft

De Chinese economie zit in rustiger vaarwater. In het derde kwartaal van 2016 groeide de economie met 6,7% op jaarbasis. De gemiddelde groei van de economie tot en met het derde kwartaal komt uit op 6,7%. De autoverkopen lieten in september een groei zien van bijna 30% op jaarbasis en daarmee zijn tot en met september al 15% meer auto’s verkocht als in dezelfde periode vorig jaar.

Ook het sentiment op de huizenmarkt is hoog en de bedrijfsactiviteit in de Chinese bouwsector neemt toe. Ondanks deze positieve trends in het grootste metaalconsumerende land ter wereld, blijven de zorgen over de Chinese economie en dus de onzekerheid hoog. Op dit moment manifesteren de meeste zorgen zich rondom de huizenmarkt. Zowel de verkopen, investeringen als huizenprijzen stijgen in rap tempo en dat zou kunnen duiden op een zeepbel in wording. Het afkoelen van de huizenmarkt wordt nu noodgedwongen topprioriteit voor de overheid en dat zal de economie doen vertragen in de komende kwartalen.

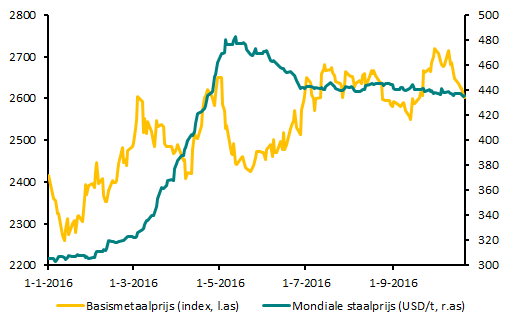

De basismetaalindex – een gewogen gemiddelde prijstrend van alle basismetalen – is sinds begin 2016 met bijna 9% gestegen. Het geeft aan dat het vertrouwen in de fundamentele trends van basismetalen weer is toegenomen, alhoewel de verschillen hierin per metaal groot zijn. Zo is het vertrouwen in de kopermarkt nog steeds gematigd, terwijl de vooruitzichten voor de aluminium-, zink- en nikkelmarkt gunstiger zijn. De opmars van de mondiale staalprijs is aan het begin van mei tot stilstand gekomen.

De sterke opmars was vooral als gevolg van een stevig herstel in eind gebruikende sectoren en optimisme over de rest van het jaar. De staalprijzen maakten begin juli een pas op de plaats en bleven sindsdien nagenoeg stabiel. Vanwege de hardnekkige overproductie – in China, maar ook in Europa – en de beperkte discipline bij staalproducenten om hier iets aan te doen, kon de mondiale staalprijs zijn opmars niet voortzetten. Alleen scherpe productiebeperkingen kunnen het tij keren.

Cokeskolenprijs neemt een vlucht, koperprijs blijft achter

Capaciteitsaanpassingen op de Chinese cokeskolenmarkt waren de aanleiding voor de scherpe prijsstijging sinds de start van 2016. De Chinese output van cokeskolen nam gedurende 2016 met 10% af en dat zorgde voor krapte op de markt. Door de prijsstijging zal op den duur de druk op marges voor staalproducenten niet onopgemerkt blijven. De vraag is echter of dit prijsniveau houdbaar is. Het zal ongetwijfeld een aanbodreactie uitlokken, want welke cokeskolenproducent wil niet profiteren van hogere prijzen? Aan de andere kant van het industriële metalen spectrum valt de koperprijs op.

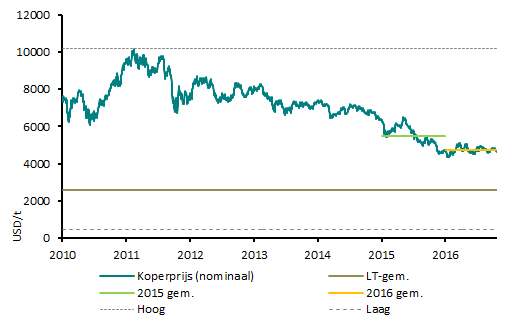

De koperprijs blijft achter ten opzichte van de andere basismetaalprijzen en bevindt zich rond het niveau van 1 januari. En dat terwijl de fundamentele trends er relatief gezien niet slecht voor staan. De prijzen van zink en nikkel zijn sterk gestegen. Op de zinkmarkt is de beperking van het aanbod een prijsopdrijvende factor. Op de nikkelmarkt worden vooral de ontwikkelingen in de export van Indonesië en de Filipijnen in de gaten gehouden. De kans is groot dat de exportbeperkingen van kracht blijven.

Waarom blijft de koperprijs achter?

De druk op de koperprijs blijft aanhouden. Dat komt onder meer doordat de beschikbaarheid van koper de laatste tijd relatief ruim is. Maar ook het sterk cyclische karakter speelt hier een rol. En juist vanwege dit cyclische karakter zijn de risico’s hier het grootst en dat houdt investeerders aan de zijlijn. De prijs wordt relatief sterk beïnvloed door macro-trends (vooral vanuit China), de olieprijs, de onzekerheid over een renteverhoging door de Fed en de dollar. Met name de Fed, de dollar en de aanhoudende zorgen over de Chinese economie hebben de koperprijs in hun greep en houden de prijs laag. Als de Fed de rente verhoogt in december – wat ons basisscenario is – dan stijgt de dollarkoers en zal de koperprijs dalen. Toch blijven de fundamentele trends belangrijk voor de langetermijnrichting van de koperprijs. Wij denken dat de vraag in 2017 goed blijft. Maar aangezien er geen sprake is van krapte op de markt in 2017, is de kans op een sterke doorbraak van de koperprijs komend jaar laag.

Schrootprijs volgt de trend in geraffineerde prijzen

De non-ferro schrootmarkten kennen regionaal hun eigen dynamiek en veel hangt af van het aanbod van schroot. In de VS zijn de schrootmarkten in de ban van de aanstaande verkiezingen en welk effect dat op de economie gaat hebben. Onzekerheid is hier troef en dat houdt de activiteit relatief laag. In de EU is de beschikbaarheid van non-ferroschroot voldoende. Bovendien is de vraag van eindgebruikers relatief zwak en zijn hun voorraden hoog. Per saldo houdt dat de prijzen laag. De toename van de LME-prijzen – met name voor aluminium, nikkel en zink – biedt enig soelaas voor de schrootmarkten, want de trends in de schrootprijs en de LME-prijs lopen nagenoeg parallel. Maar een stijging van schrootprijzen zal gedempt worden zolang overaanbod en zwakke vraag de markten overheersen.

Dynamiek schrootmarkt neemt tijdelijk de overhand

De staalprijzen in Noord- en Zuid-Europa zijn dit jaar sterk gestegen met resp. 48 en 34%. De verbeterende marktsituatie in de automotive- en bouwsector ligt hier deels aan ten grondslag en dat stuwde een golf van optimisme door de staalsector. De sterkste prijsstijging vond plaats gedurende de eerste zes maanden van het jaar. Daarna zwakten de prijzen in Zuid-Europa af, terwijl in Noord-Europa prijzen nog licht konden stijgen. In grote lijnen heeft de staalschrootprijs een soortgelijke trend doorgemaakt. Maar sinds juli dit jaar krijgt de dynamiek op de schrootmarkt de overhand. Het aanbod van schroot in Europa is sindsdien ruim voldoende om aan de vraag te voldoen. Dat heeft de schrootprijzen gedrukt. Met de lagere schrootprijs zal het aanbod van schroot de komende maanden afnemen, in afwachting van betere prijzen. Met het vooruitzicht van een krappere schrootmarkt zullen staalproducenten hun voorraden minimaal op peil willen houden. Dit leidt ertoe dat de schrootprijzen in het vierde kwartaal weer kunnen stijgen en de trend in de prijs voor ruw staal weer oppakken.

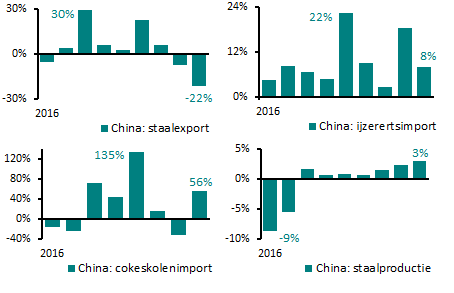

Staalsector China in de belangstelling

De Chinese staalmarkt staat de laatste tijd weer meer in de belangstelling. Het dumpen van Chinees staal op buitenlandse markten wordt door veel staalproducenten in de EU en de VS niet gewaardeerd. De roep om meer beschermende maatregelen tegen de import van goedkoop staal is daarmee ook luider geworden. De export van staal nam in september dit jaar met 22% op jaarbasis af, maar de output van ruw staal groeide in september met bijna 2%. Daarmee is de staalproductie in China dit jaar met slechts 0,5% op jaarbasis afgenomen.

Nog ruim onvoldoende om enige invloed te hebben op de huidige overproductie. Gedurende de G20-besprekingen (begin september) zijn afspraken gemaakt tussen landen om de overproductie in de staalsector aan te pakken. Wij hopen hiervan de eerste resultaten te zien in het vierde kwartaal. Ook de fusie tussen de Chinese staalreuzen Baosteel en Wuhan zal een bijdrage leveren aan de daling van de overcapaciteit in China. En dat is goed voor marktbalans en prijzen.

(bron ABN AMRO - Insights)